热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

炒股就看金麒麟分析师研报,权威,专业,及时,全面正规股票配资,助您挖掘潜力主题机会!

1. 查看平台的牌照和注册信息:确保平台拥有合法的金融牌照,并在相关金融监管机构进行注册。

来源:北京商报

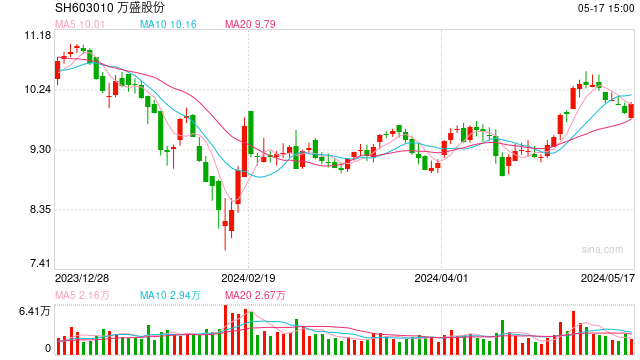

近年来净利接连走低的万盛股份(603010)抛出了并购计划。7月23日晚间,万盛股份披露公告称,公司或公司及其下属基金拟收购广州熵能创新材料股份有限公司(以下简称“熵能新材”)51%—67%的股份,收购完成后,万盛股份将实现对熵能新材的控股。北京商报记者注意到,万盛股份此次拟购标的来头不小,熵能新材曾两度IPO,从科创板“转战”创业板,不过均未能实现上市梦。对于万盛股份而言,此次并购完成后,公司能否实现有效整合,提振公司业绩,更好地回报投资者,目前尚不可知。7月24日,针对公司此次并购的相关问题,万盛股份方面接受了记者的采访。

标的估值6.25亿—6.5亿元

7月23日晚间,万盛股份披露公告称,公司当日与熵能新材实际控制人石建伟、刘辉、周亮和广州众森巨富投资合伙企业(有限合伙)(以下简称“广州众森”)签署了《框架投资协议》,公司或公司及其下属基金拟通过自有资金方式收购熵能新材实际控制人石建伟、刘辉、周亮和广州众森所持有的部分股份以及熵能新材外部投资人、中小股东的部分股份。

对于标的估值情况,万盛股份方面在接受北京商报记者采访时表示,熵能新材的整体估值为6.25亿—6.5亿元,收购比例为51%—67%。万盛股份指出,本次股份收购事项尚处于筹划阶段,签订的框架协议对公司本年度财务状况、经营成果的影响,需视协议各方后续正式协议的签署、合作的实施和执行情况而定,现阶段无法预计对公司当年经营业绩的影响。

据了解,万盛股份自成立以来一直专注于功能性精细化学品的生产、研发和销售,为全球最主要的磷系阻燃剂生产、供应商。此次收购标的熵能新材是一家专业从事高分子材料助剂研发、生产和销售的科技驱动型企业。

对于本次交易,万盛股份方面对北京商报记者表示,标的熵能新材自主研发并生产出抗滴落剂、增韧剂和聚合物加工助剂等产品,主要应用于工程塑料和通用塑料等行业,产品最终应用于汽车、新型建材、电子电器等领域,熵能新材的产品、客户、技术等与公司高度协同,收购熵能新材有利于公司横向拓展产品品类,增加客户黏性,扩大公司营收和利润,提升公司行业地位。

针对上市公司同产业链并购相关问题,财经评论员张雪(金麒麟分析师)峰告诉北京商报记者,此类并购在增加市场份额、降低成本、提升竞争力等方面有显著优势,但也面临整合难度大、财务压力增大和市场反应不确定等风险。

据了解,万盛股份在市场上也较为知名,公司实际控制人为郭广昌,控股股东为上海复星高科技(集团)有限公司(以下简称“上海复星”),上海复星持有公司29.56%的股份。

熵能新材曾两度IPO告败

作为万盛股份并购的标的公司,熵能新材并非资本市场的新面孔,公司曾两度闯关IPO折戟。

熵能新材首次闯关IPO拟冲击上交所科创板上市。上交所官网显示,熵能新材招股书于2021年6月获得上交所受理,同年7月进入问询阶段。然而进入问询阶段仅不足一个月,公司和保荐人便于2021年8月向上交所申请撤回发行文件。

首次IPO折戟不足半年时间,熵能新材便“转战”深市创业板IPO。深交所官网显示,2021年12月,熵能新材招股书获得受理,并于2022年1月进入问询阶段。在深交所向熵能新材下发的问询函中,也曾对公司从科创板撤回的具体原因进行了重点关注。

熵能新材对此回应称,由于公司科创属性是否突出较难严格论证,结合公司主营业务特征,公司和保荐机构经研究判断认为公司更加符合深交所创业板的板块定位,因此决定主动申请撤回前期已向上交所申报的全部文件并转板申报。

然而,申报创业板上市不足一年时间,熵能新材再次撤回了发行上市申请。深交所官网显示,2022年8月,因熵能新材申请撤回发行上市申请文件,深交所决定终止对其首次公开发行股票并在创业板上市的审核。

从熵能新材两度IPO的募资情况来看,扣除发行费用之后的拟募集资金总额均为2.75亿元,均拟投资于熵能珠海功能聚合物新材料制造基地二期、创新研发中心、补充流动资金及偿还银行贷款项目,拟投资总额分别约为1.6亿元、6500万元、5000万元。

业绩方面,招股书显示,2019—2021年,熵能新材实现营业收入分别约为2.03亿元、2.65亿元、3.54亿元,对应实现归属净利润分别约为2600.22万元、5753.38万元、5089.42万元,净利出现一定的波动。

对于标的两度IPO撤单的情况,万盛股份方面对北京商报记者表示,标的IPO撤材料的原因与资本市场政策变化及股东决策相关,标的公司此前IPO撤单并不影响本次收购。

近两年净利大降

大手笔并购背后,万盛股份近两年净利骤降。

具体来看,2021—2023年,万盛股份实现营业收入分别约为41.15亿元、35.64亿元、28.5亿元,对应实现归属净利润分别约为8.24亿元、3.65亿元、1.84亿元。2022年、2023年,万盛股份实现归属净利润分别同比下滑55.7%、49.69%。

进入2024年,万盛股份业绩仍不理想,今年一季度,公司实现营业收入约为6.69亿元,同比下降5.88%;对应实现归属净利润约为4560.71万元,同比下降20.88%。

张雪峰对北京商报记者表示,在业绩承压下筹划并购,上市公司需要谨慎评估并购的潜在收益和风险,制订详细的并购和整合计划,确保并购能够实现预期目标,促进公司的长远发展。

另外,万联证券投资顾问屈放也对北京商报记者表示,在净利润走低的情况下,很难再出现蛇吞象的并购,企业收购也更加谨慎。一方面需要考虑公司现金流和股权的稳定,另一方面也需要考虑资本市场对于收购的认可程度。

屈放表示,近期资本市场已经出现多次终止收购后股票大涨的情况,说明投资者并不看好相关收购。对于被并购企业来说,由于IPO收紧,企业发展遇到瓶颈,或存在上市对赌促使企业急需被上市公司收购以保障战略投资者有效退出等问题,在收购过程中也会与收购方积极配合,从而降低收购条件。

对于并购后的商誉问题,万盛股份方面则对北京商报记者表示,本次收购完成后,不会产生较高商誉,双方将充分发挥在产品、市场、客户、技术工艺等方面的协同作用,对现有产品进行改性升级,进一步补充新产品组合,提高公司核心竞争力,提升公司经营业绩。

北京商报记者 马换换 实习记者 王蔓蕾

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何松琳 正规股票配资